Ligne directrice

☒ Interprétation ☒ Approche ☐ Information ☐ Décision

No CU0082INT

Télécharger un exemplaire en format PDF

Objectif

La présente ligne directrice1 décrit la manière selon laquelle l’Autorité ontarienne de réglementation des services financiers (ARSF) accomplira ce qui suit :

- Interprétation des dispositions de la Loi de 2020 sur les credit unions et les caisses populaires (la Loi)2 exigeant que les grandes caisses populaires et credit unions (caisses) élaborent et mettent à jour des plans de règlement de faillite.

- Approche pour déterminer si les caisses respectent les principes énoncés dans la partie concernant l’interprétation de la ligne directrice.

La partie intitulée « Approche » de la présente ligne directrice n’impose pas des exigences de conformité pour les caisses de l’Ontario. Elle définit plutôt les processus et pratiques que l’ARSF suivra en exerçant son mandat discrétionnaire en vertu de la Loi3. La partie intitulée « Interprétation » de la présente ligne directrice explicite le point de vue et l’interprétation de l’ARSF quant aux exigences en vertu de la Loi où la non-conformité entraînerait des mesures de surveillance et des sanctions.

Portée

La présente ligne directrice en matière d’interprétation et d’approche concerne les caisses constituées en vertu de la Loi et perçues comme grandes. Aux fins de la présente ligne directrice, les grandes caisses sont celles dont l’actif total dépasse un (1) milliard de dollars.

La présente ligne directrice sert de complément aux renseignements fournis dans les autres lignes directrices de l’ARSF et publications connexes accessibles sur le site Web de l’ARSF (www.fsrao.ca/fr).

Justification et contexte

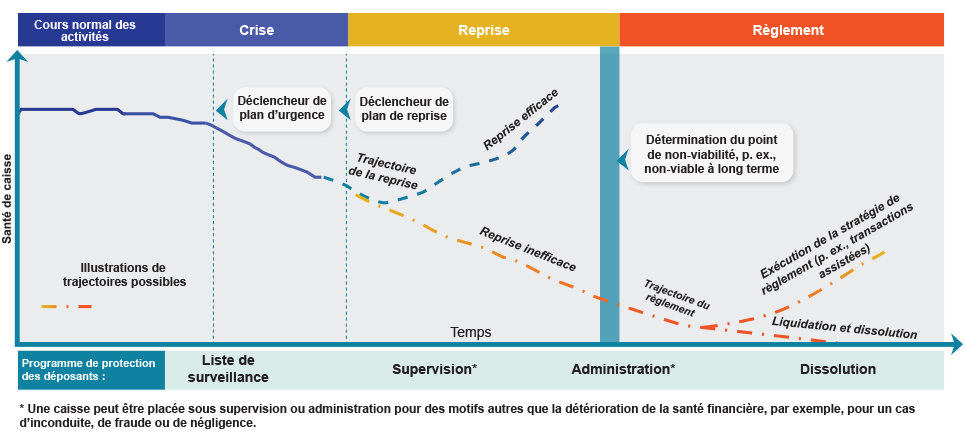

L’ARSF sert simultanément d’instance de surveillance et d’instance de règlement de faillite pour le secteur des caisses de l’Ontario. Elle joue également des rôles distincts en ce qui concerne la reprise des activités et le règlement de faillite des caisses.

- Une instance de surveillance est un organisme responsable de la réglementation et du contrôle prudentiels des entités financières. La planification de la reprise des activités est habituellement une exigence imposée par l’instance de surveillance.

- Une instance de règlement de faillite est un organisme responsable de la gestion du processus, une fois qu’une institution financière est jugée non viable. La planification du règlement de faillite est habituellement une exigence imposée par l’instance de règlement de faillite.

La reprise des activités décrit l’état dans lequel une caisse est soumise à des conditions extrêmes, mais demeure viable. L’ARSF, agissant à titre d’autorité de surveillance, exerce une intensité de surveillance élevée sur la caisse4 au moment où celle-ci tente de reprendre le cours normal des activités5.

Le règlement de faillite correspond au moment après que l’ARSF, usant de son pouvoir de règlement de faillite, détermine la non-viabilité d’une caisse. L’instance de règlement de faillite, dont le mandat consiste à assurer la stabilité financière du système, à réduire les perturbations et à protéger le Fonds de réserve d’assurance-dépôts (FRAD), soit restructurera l’institution en vertu de mesures draconiennes (par exemple, vente forcée de biens ou fusion), soit liquidera la caisse défaillante.

L’ARSF, en déterminant si une caisse a atteint le point de non-viabilité, décide si une caisse peut reprendre ses activités ou doit être dissoute. Cette détermination précisera aussi si l’ARSF agira principalement comme instance de règlement de faillite pour la caisse défaillante.

C’est l’ARSF qui décidera, à son gré, si une caisse a atteint le point de non-viabilité sur la base des renseignements et données à sa disposition. L’annonce qu’une caisse a atteint le point de non-viabilité peut être faite au conseil d’administration, à la direction, aux sociétaires/déposants et à d’autres parties prenantes de la caisse, et ce, sur la base du besoin de savoir, en tenant compte des objectifs légaux pertinents de l’ARSF.

La liste des facteurs ci-dessous n’est pas exhaustive et l’ARSF, à son gré, peut s’appuyer sur un seul critère, une combinaison de critères ou d’autres mesures pour déterminer si une caisse a atteint le point de non-viabilité. En cernant les perspectives de non-viabilité, l’ARSF tiendra compte de la persistance (durée) comme dimension supplémentaire. Le point de non-viabilité est déterminé par l’ARSF au cas par cas, et ce, en fonction de ses objectifs légaux. Certains des facteurs comprennent ce qui suit:

- Le capital réglementaire est inférieur au minimum précisé;

- Les liquidités requises sont inférieures au minimum précisé;

- Dans un proche avenir, la caisse ne serait pas en mesure d’acquitter ses créances à leur échéance;

- La capacité bénéficiaire de la caisse est gravement compromise;

- La caisse n’est pas en mesure de lever des parts de placement pour compenser les insuffisances de capital;

- L’accès de la caisse à des sources de financement est gravement compromis;

- La caisse dépend de l’aide financière du secteur officiel pour le maintien de ses activités ou en serait dépendante en l’absence d’un règlement de faillite;

- La valeur des éléments d’actif de la caisse a subi une importante détérioration;

- Le plan d’affaires de la caisse n’est pas viable;

- La caisse serait, dans un proche avenir, insolvable sur bilan.

L’ARSF peut user de ses pouvoirs6 en vertu de la Loi en ce qui concerne l’assistance financière, l’administration, la supervision, la dissolution et la liquidation pour le règlement de faillite d’une caisse. Ces pouvoirs législatifs confèrent à l’ARSF le pouvoir de prendre des mesures relatives à la reprise des activités et au règlement de faillite.

Le diagramme ci-dessous illustre l’utilisation de ces pouvoirs dans le processus de reprise des activités et de règlement de faillite.

Chaîne de reprise des activités et de règlement de faillite

En raison de pressions de longue date en faveur de la consolidation, le système des caisses de l’Ontario devient plus concentré et comprend des caisses moins nombreuses, de plus grande envergure et plus complexes. Traditionnellement, les caisses non viables sont fusionnées avec d’autres caisses ou sont liquidées. Au cours de la dernière décennie, on a assisté à un enraiement des liquidations7 et dissolutions8, mais les activités de fusion continuent d’aller bon train. La possibilité de fusion est désormais plus compliquée pour les grandes caisses, qui ont moins de chance de trouver un partenaire capable de fusionner avec elles ou disposé à le faire en cas de non-viabilité.

Selon l’interprétation par l’ARSF des exigences législatives actuelles en vertu de la Loi9 les caisses doivent dresser un plan de règlement de faillite. Ce plan aide l’ARSF à comprendre la structure des grandes caisses, améliore la préparation des données aux fins de l’évaluation et du paiement des déposants, assure la continuité opérationnelle des fonctions de service aux clients et trace les contours de la stratégie de règlement de faillite la plus efficace.

Pour gérer le règlement de faillite d’une grande caisse, l’ARSF se doit de bien comprendre les systèmes, processus et ressources de la caisse en question pour assurer le paiement complet des dépôts assurés, ce qui serait détaillé dans le plan de règlement de faillite. L’ARSF aura aussi besoin de ces renseignements pour prendre en charge les activités de la caisse non viable dans le but de vendre les éléments d’actif de celle-ci, de la fusionner et/ou de la liquider.

Les petites caisses ne sont pas tenues d’élaborer un plan de règlement de faillite du fait qu’il est possible de gérer leur défaillance à l’aide des renseignements obtenus dans le cadre du processus de surveillance normal et que les possibilités de fusion sont plus facilement envisageables.

La planification du règlement de faillite est conforme à l’objectif de l’ARSF, à savoir la mise au point d’un régime de règlement de faillite solide destiné au secteur des caisses de l’Ontario visant à promouvoir et à maintenir la stabilité du secteur des caisses en cas de crise. Ces résultats sont conformes à plusieurs objectifs légaux de l’ARSF, comme énoncés aux paragraphes 3 (1) et 3 (4) de la Loi de 2016 sur l’Autorité ontarienne de réglementation des services financiers (la Loi sur l’ARSF) :

- Contribuer à la confiance du public dans les secteurs réglementés;

- Fournir une assurance contre les risques de perte totale ou partielle des dépôts confiés aux caisses;

- Promouvoir la stabilité du secteur des caisses en Ontario et y contribuer, en tenant compte de la nécessité de permettre aux caisses d’être concurrentielles tout en prenant des risques raisonnables;

- Poursuivre les objets susmentionnés à l’avantage des déposants des caisses et de manière à réduire au minimum les risques de perte que court le Fonds de réserve d’assurance-dépôts.

Interprétation

L’ARSF a recensé les résultats réglementaires souhaités pour la planification du règlement de faillite :

- Les obstacles au règlement de faillite sont éliminés dans une large mesure grâce à une planification solide dans le but de garantir que les activités de règlement de faillite se passent en temps voulu et de manière ordonnée.

- La continuité des activités est assurée pour servir les sociétaires et les clients des caisses au moyen d’un règlement de faillite ordonné des caisses défaillantes. À cette fin, il est essentiel de vérifier si les grandes caisses ont des plans de règlement de faillite crédibles et réalisables dont la mise en œuvre opérationnelle est possible et qui facilitent l’application efficace des pouvoirs de règlement de faillite de l’ARSF.

- L’exposition du FRAD aux pertes et les préjudices causés aux déposants (assurés et non assurés), aux sociétaires, aux consommateurs et aux autres créanciers sont réduits au minimum grâce à l’amélioration de la transparence et à l’atténuation des risques posés par les défaillances potentielles des grandes caisses.

- Une planification efficace du règlement de faillite et une mise en œuvre rapide favorisent la confiance du public et la stabilité du secteur.

Pour respecter les exigences de la Loi, les caisses doivent observer les principes énoncés dans la présente partie d’une manière qui reflète le soin, la diligence et la compétence dont ferait preuve, dans des circonstances semblables, une personne d’une prudence raisonnable. Une observance efficace des principes :

- Démontrerait les façons dont chaque administrateur, dirigeant et membre d’un comité exercent leurs pouvoirs et fonctions conformément au paragraphe 109 (1) de la Loi;

- Refléterait la norme de diligence que chaque administrateur, dirigeant ou membre d’un comité d’une caisse doit exercer conformément au paragraphe 109 (2) de la Loi.

La présente interprétation énonce le point de vue de l’ARSF quant aux exigences suivantes en vertu de la Loi :

- Les paragraphes 198 (1) et 199 (1) de la Loi confèrent à l’ARSF le pouvoir de demander des renseignements relatifs aux activités de la caisse nécessaires à l’exercice ses pouvoirs et fonctions. Selon l’interprétation de l’ARSF de ces paragraphes, la Loi crée l’obligation pour une caisse de remettre à l’ARSF un plan de règlement de faillite périodiquement;

- Le paragraphe 109 (2) de la Loi qui exige que « Les administrateurs, les dirigeants et les membres d’un comité agissent avec le soin, la diligence et la compétence dont ferait preuve, dans des circonstances semblables, une personne d’une prudence raisonnable », ce qui crée une obligation pour les administrateurs et dirigeants, dans le cadre de leur diligence, de s’assurer qu’un plan de règlement de faillite est mis en œuvre pour la caisse et tenu à jour.

En conséquence, dans la mesure où une grande caisse ne met pas en œuvre et ne tient pas à jour un plan de règlement de faillite conforme à l’interprétation par l’ARSF des exigences de la Loi, il en résulterait une action de surveillance ou une sanction d’application par l’ARSF contre la caisse, son conseil d’administration ou sa haute direction. Il s’agirait de mesures correctives et de production de rapports, de l’émission d’ordonnances et, dans des cas extrêmes, du placement de la caisse sous supervision ou administration.

L’ARSF surveillera le respect des principes et exigences dans le cadre de son approche de surveillance, comme indiqué dans la partie « Approche » ci-dessous.

Principes

Conformément à un cadre de planification du règlement de faillite fondé sur des principes et axé sur les résultats, l’ARSF a mis en évidence les principes suivants pour une planification efficace du règlement de faillite, et ce, afin de respecter son interprétation de la Loi. L’ARSF adoptera ces principes pour évaluer la planification du règlement de faillite de la caisse dans le but de déterminer si les exigences de la Loi sont respectées.

Principes de planification du règlement de faillite

- Élaboration efficace du plan de règlement de faillite : les grandes caisses doivent contribuer au maintien de la stabilité du système des caisses en cas de défaillance, garantir continuellement la prestation des fonctions essentielles, réduire les perturbations pour les déposants, les sociétaires et les autres parties prenantes du système.

Par l’intermédiaire de son conseil d’administration et de sa haute direction, la caisse doit dresser un plan de règlement de faillite qui fournit assez de renseignements pour atteindre ces objectifs.

Le plan de règlement de faillite d’une caisse doit comprendre un profil complet de la caisse, qui fait état de l’ampleur de ses activités et de son empreinte. Il s’agit de formuler la stratégie de règlement de faillite privilégiée et un plan opérationnel, qui sous-tendront l’évaluation du potentiel de règlement de faillite par l’ARSF et serviront à déterminer les mesures que la caisse doit prendre pour éliminer tout obstacle au règlement de faillite.

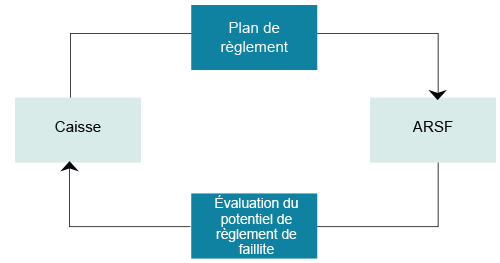

Cycle du plan de règlement de faillite

- Gouvernance responsable : la caisse, par l’intermédiaire de son conseil d’administration et de sa haute direction, doit rendre compte de la planification du règlement de faillite.

Il est essentiel que les activités de planification du règlement de faillite soient entreprises par différents paliers de la caisse, notamment le conseil d’administration et la haute direction. Les documents officiels de la caisse, notamment les procès-verbaux du conseil, doivent témoigner de ce processus. Le plan de règlement de faillite doit s’axer sur la stratégie et reflète les conclusions et observations concernant la mise en œuvre, compte tenu de la structure juridique, financière et opérationnelle particulière de la caisse. - Coordination opportune et dialogue constructif avec l’ARSF : la caisse doit informer l’ARSF de l’exécution de ses mesures de reprise des activités dès qu’elle applique son plan de reprise des activités. Advenant l’échec de ce plan, la caisse doit entreprendre un dialogue constructif avec l’ARSF en vue de préparer le règlement de faillite.

La caisse doit elle-même cerner les problèmes et créer un échéancier pour la mise en œuvre des mesures de reprise des activités, conformément à son plan. S’il est impossible de rétablir la santé financière, la caisse doit collaborer avec l’ARSF et se préparer au règlement de faillite de manière à assurer le déroulement opportun et ordonné des activités de règlement de faillite. - Protection des déposants, des sociétaires et des consommateurs : il est essentiel que la planification du règlement de faillite soit solide et exacte afin de réduire les préjudices causés aux déposants, aux sociétaires et aux consommateurs.

Une défaillance désordonnée d’une caisse se répercuterait négativement sur les déposants, les sociétaires et les consommateurs. Les activités de planification du règlement de faillite doivent favoriser le règlement rapide et ordonné de la caisse afin de réduire les préjudices causés aux déposants, aux sociétaires et aux consommateurs. Il est aussi essentiel que la planification du règlement de faillite soit solide et exacte afin de protéger le secteur, ainsi que les sociétaires et les déposants des autres caisses, contre les pertes essuyées par le FRAD, la contagion et le risque de réputation. - Essais et réévaluations périodiques : il faut périodiquement mettre à l’essai le plan de règlement de faillite pour confirmer son efficacité et garantir qu’il reflète les derniers renseignements.

La caisse doit mettre à l’essai son plan de règlement de faillite pour s’assurer de son efficacité en cas de crise. L’efficacité pourrait être validée au moyen d’exercices sur maquette, des scénarios de simulation ou d’autres méthodes choisies par la caisse.

La caisse doit aussi décider de la cadence de réévaluation et d’actualisation de son plan de règlement de faillite. Elle peut, par exemple, tenir compte des leçons tirées d’une simulation de règlement de faillite, après l’ajout ou l’élimination d’une branche d’activité, ou en répondant à des événements externes. Le processus de planification du règlement de faillite est un processus itératif qui vise l’amélioration continuelle de la qualité et de la faisabilité du plan pour garantir qu’il est à jour.

La planification du règlement de faillite doit tenir compte de l’incidence potentielle de toute nouvelle activité commerciale ou d’investissement. La caisse devrait modifier son plan de règlement de faillite pour tenir compte de l’incidence potentielle de toute nouvelle activité commerciale ou d’investissement et soumettre le plan actualisé à l’ARSF. L’ARSF évaluera le potentiel de règlement faillite de l’activité proposée et de l’état de préparation général de l’institution quand viendra le temps d’approuver une activité commerciale ou d’investissement de la caisse. - Proportionnalité : il est essentiel que le plan de règlement de faillite d’une grande caisse soit fondé sur la taille, la complexité et le profil de risque de la caisse.

Le plan de règlement de faillite d’une caisse doit être adapté à la taille, à la complexité et au profil de risque de l’institution concernée.

Approche - processus et pratiques

Grâce à la planification du règlement de faillite, l’ARSF agit en amont pour atténuer la contagion et la perturbation potentielle dues aux défaillances des caisses. En déterminant, évaluant et résolvant les problèmes par cette planification, l’ARSF est à même d’utiliser efficacement les outils à sa disposition pour assurer un règlement de faillite ordonné, réduisant ainsi au minimum les retombées sur le système des caisses de l’Ontario. L’ampleur et la richesse des renseignements exigés pour faciliter la planification du règlement de faillite dépendent de la taille, de la complexité et du profil de risque de la caisse en question.

La défaillance d’une grande caisse poserait un important risque de contagion pour le système. La réaction du marché à la faillite d’une caisse et l’incidence sur la stabilité financière pourraient ne pas être entièrement compensées par la disponibilité du FRAD. Les difficultés à payer les dépôts, que ce soit en raison de l’ampleur des dépôts non assurés ou de la présence de problèmes opérationnels au sein de la caisse défaillante, enverraient des signaux négatifs au marché et induiraient une possible ruée sur la caisse10 . Les répercussions ne seront pas ressenties uniquement par la caisse en faillite, mais par l’ensemble du secteur. Le plan de règlement de faillite de la caisse doit donc énoncer l’ampleur et la profondeur des répercussions potentielles sur les sociétaires, les clients, les autres institutions financières et d’autres parties prenantes en cas de faillite de la caisse.

Le plan de règlement de faillite d’une caisse doit comprendre un profil de règlement et une autoévaluation de différents aspects afin d’éclairer le potentiel de règlement de faillite de la caisse. Bien qu’il ne soit pas possible de prescrire à l’avance la ligne de conduite précise à suivre dans l’exécution de la stratégie de règlement, il est possible d’envisager à l’avance les conditions d’amélioration des préparatifs en cas de crise.

Les caisses sont invitées à présenter des documents justificatifs, comme des rapports internes de la direction ou du conseil d’administration, en annexe de leur plan de règlement de faillite. Ces documents serviraient à répondre aux exigences de l’ARSF, mises en évidence dans la partie intitulée « Interprétation » de la présente ligne directrice. La caisse est libre de présenter les renseignements dans le format qui lui convient.

Pour savoir si le plan de règlement de faillite répond aux objectifs énoncés dans la partie intitulée « Interprétation » de la présente ligne directrice, la caisse doit s’assurer que ledit plan contient les éléments de base suivants.

A. Profil de règlement de faillite

Le profil de règlement de faillite vise à fournir une vue d’ensemble de la caisse, mettant en évidence les éléments importants sur lesquels le règlement de faillite doit s’axer dans le but de maintenir la stabilité du système. Il est essentiel que le profil présente les principales fonctions de la caisse, ainsi que les services partagés qui soutiennent ces fonctions. La planification de la continuité de ces fonctions et services suivant le lancement du processus de règlement de faillite constituera la base de détermination de la stratégie de règlement de faillite.

Entités juridiques

Le plan de règlement de faillite doit cerner les entités juridiques de la caisse, notamment l’entité mère et les entités sœurs de la caisse (qui peuvent ne pas être des caisses), toutes les filiales (actives ou inactives), les participations minoritaires, les coentreprises, les sociétés en nom collectif et les entités ad hoc.

Il faut inclure suffisamment de renseignements sur chaque entité juridique, notamment :

- La constitution en personne morale et les compétences territoriales où elle exerce ses activités (provinciales ou fédérale);

- Pourcentage de participation et autres parties qui détiennent le reste des parts;

- Renseignements financiers de base (actif/passif; produits/dépenses);

- Renseignements généraux relatifs au conseil d’administration;

- Garanties intragroupes ou autres mécanismes d’entraide;

- Mécanismes de protection applicables (autres que le FRAD), instances de surveillance/règlement de faillite, règlements pertinents et exigences réglementaires/de capital;

- Structure d’actionnariat (nombre et types d’actions, comme les parts sociales, les parts de placement, parts d’intéressement);

- Mise en correspondance de l’entité juridique avec les branches d’activité/fonctions essentielles (voir ci-dessous);

- Mise en correspondance de l’entité juridique avec les services partagés essentiels (voir ci-dessous), notamment toute activité impartie à des tiers;

- Nombre d’employés avec un contrat de travail au sein de l’entité juridique;

- Biens corporels et incorporels, notamment tous les brevets enregistrés et non enregistrés, noms commerciaux, marques, droits d’auteur et tout autre droit de propriété intellectuelle dont l’entité juridique est titulaire.

Fonctions essentielles

La caisse doit aussi inclure une liste des fonctions essentielles applicables dans son profil d’entreprise. Les fonctions essentielles sont définies comme des activités, des services ou des fonctions qui doivent être maintenus parce que leur interruption perturberait la stabilité financière du système des caisses de l’Ontario en raison de la taille et/ou de la complexité de la caisse. Il s’agit par exemple des activités de dépôt et de prêt exercées par les commerces ou les entreprises.

Services partagés essentiels

La caisse doit inclure aussi une liste des services partagés essentiels qui soutiennent ses fonctions essentielles. Ces services peuvent être assurés en interne ou impartis à des tiers. Une défaillance de ces services induirait une incapacité de la caisse à exécuter les fonctions essentielles, et donc à la perturbation des opérations et services. Voici des exemples :

- Technologies de l’information soutenant les processus bancaires de base (stockage et processus de données; infrastructures informatiques, licences de logiciels, accès aux fournisseurs externes, entretien des applications, production de rapports, soutien aux utilisateurs);

- Ressources humaines (paie, administration du personnel/contrats, communications);

- Traitement des opérations;

- Approvisionnement et gestion des biens immobiliers (baux, gestion des installations, contrôle d’accès, sécurité);

- Services et soutien juridiques d’entreprise;

- Systèmes de paiement, de compensation et de règlement.

B. Stratégie de règlement de faillite

Bien que l’ARSF dispose de plusieurs possibilités pour régler une caisse en faillite, elle peut placer celle-ci en « règlement d’une caisse ouverte ». L’ARSF consultera les renseignements fournis dans le plan de règlement de faillite de la caisse en question et décidera si le « règlement d’une caisse ouverte » est la stratégie optimale. Le règlement d’une caisse ouverte permettra à une grande caisse de garder ses portes ouvertes, tout en étant sous le contrôle de l’ARSF. Les déposants auront un accès total ou partiel à leurs comptes pendant la période de règlement. L’ARSF maintiendra les opérations de la caisse, pourra restructurer celle-ci en prenant des mesures draconiennes (par exemple, vente forcée de l’actif, achat et prise en charge, fusion, dans la mesure du possible) et utilisera les systèmes de la caisse pour traiter les retraits des déposants et servir les sociétaires.

Des objectifs immédiats, à court terme et à long terme seront établis pendant le règlement de faillite. Par exemple, pour la collecte des dépôts, les objectifs immédiats incluraient le maintien d’un accès complet des clients (en succursale, site Web, application mobile, réseau de guichets automatiques) et le maintien de liquidités suffisantes pour faire face aux sorties de dépôts prévues. Les objectifs à court terme comprendraient la préservation de la valeur par la fidélisation des clients et la stratégie de tarification. Les objectifs à long terme incluraient la vente forcée de l’actif, un achat et une prise en charge, et/ou une restructuration et des fusions facilitées par l’ARSF. L’atteinte de ces objectifs dépendrait de certains facteurs, comme la continuité opérationnelle des succursales et des infrastructures technologiques, le maintien en poste du personnel essentiel et l’accès continu aux systèmes bancaires.

Compte tenu du contexte ci-dessus, le plan de règlement de faillite de la caisse doit contenir :

- Une description des objectifs immédiats, à court terme et à long terme du règlement pour chaque branche d’activités/actif/fonction essentielle/entité juridique;

C. Dépendances externes et internes nécessaires à la continuité opérationnelle

L’un des résultats souhaités pendant le règlement de faillite ordonné d’une caisse défaillante est la continuité opérationnelle de celle-ci afin de servir ses sociétaires et clients. Il n’est possible d’assurer la continuité opérationnelle que si les principales dépendances internes et externes sont bien définies et si des conditions favorables sont présentes dans les accords contractuels correspondants. Il peut s’agir des baux, des services informatiques, de l’octroi et de la gestion des prêts, des plateformes d’évaluation et de souscription des risques, des services de compensation et de règlement, de l’assistance administrative et de l’utilisation de la propriété intellectuelle.

Le plan de règlement de faillite d’une caisse devrait prendre en compte, pour les dépendances opérationnelles externes, les principaux contrats avec des tiers, notamment une description des clauses de résiliation de contrat en cas d’insolvabilité ou de restructuration. À cette fin, la caisse doit évaluer les conditions et dispositions pertinentes concernant la résiliation, durant les négociations contractuelles en cours ou à venir, afin d’assurer la continuité opérationnelle des services en cas de règlement de faillite. Dans le cadre d’un règlement de faillite d’une caisse qui reste ouverte, il est essentiel que tous les contrats soutenant les fonctions essentielles se poursuivent en dépit de la mise sous administration de la caisse par l’ARSF. Tout consentement refusé de manière déraisonnable ou tout pouvoir d’extorsion exercé par des fournisseurs tiers (par exemple, propriétaires, fournisseurs de logiciels) créerait des obstacles au transfert de l’entreprise à un acheteur pendant le règlement de faillite d’une caisse ouverte. La caisse doit recenser ces obstacles potentiels dans son plan de règlement de faillite et les porter à l’attention de son conseil d’administration pour que celui-ci puisse les aplanir et optimiser le potentiel de règlement de faillite.

Eu égard aux dépendances internes, le plan de règlement de faillite doit préciser les employés clés et les stratégies de maintien en poste en cas de règlement de faillite, les détails de leur rémunération actuelle, les détails des contrats de travail et les rôles que ces employés jouent, notamment la prestation de communications internes et externes pendant le règlement.

D. Désinvestissements

Un autre résultat souhaité du règlement de faillite est la mise en chantier rapide et ordonnée des activités de règlement. Les déposants et les clients de la caisse défaillante peuvent, par attrition naturelle, se tourner vers d’autres institutions. Par ailleurs, l’ARSF peut restructurer la caisse défaillante en prenant des mesures draconiennes (par exemple, vente forcée de l’actif, achat et prise en charge, fusion si possible) et les déposants et clients de la caisse défaillante seront mutés au nouveau fournisseur de services financiers. Les renseignements recueillis dans le cadre de la planification du règlement de faillite de la caisse doivent faciliter l’exécution efficace de ces activités de transition dans le but de réduire les perturbations dans le système.

Négociabilité, transférabilité et évaluation

Le plan de règlement de faillite d’une caisse doit comprendre une évaluation de la négociabilité, de la transférabilité et de l’évaluation de ses éléments d’actif. Il peut s’agir d’une description du profil des sociétaires de la caisse (par exemple, les tranches d’âge, les données démographiques, la composition des prêts et des dépôts), mettant en évidence toute préoccupation potentielle dans le contexte du règlement de faillite. La caisse doit inclure une segmentation de ses éléments d'actif ou de ses branches d’activité, en allant du plus négociable au moins négociable, et du plus transférable au moins transférable, dans le cadre d’une transaction d’achat et de prise en charge. La caisse peut envisager d’inclure une granularité supplémentaire pour décrire la composition de ses éléments d’actif, et ce, afin de refléter les différents degrés de qualité du crédit sous-jacent, les caractéristiques des produits et la complexité qui se répercuteraient sur la négociabilité et la transférabilité.

En tirant au clair la valeur relative des éléments d’actif (compte tenu de leur type, de leur complexité, du marché, de leur emplacement physique) et toute vulnérabilité à l’illiquidité sur le marché et/ou aux problèmes de perte de valeur, la caisse est à même d’améliorer ses préparatifs en cas de règlement de faillite. Il est essentiel que le plan de règlement explicite les principes d’évaluation actuellement appliqués à divers types d’éléments d’actif, les informations et capacités informatiques nécessaires pour une telle évaluation, le moment propice pour entamer l’évaluation et tout mandat actuel confié à des évaluateurs d’entreprise.

Divisibilité

Le plan de règlement de faillite d’une caisse doit souligner tout obstacle à la divisibilité ou au désinvestissement des éléments d’actif. Des problèmes de divisibilité résulteraient de dispositions légales relatives au changement de contrôle, de la position de l’actif/du passif dans la structure juridique, ainsi que des conditions des accords juridiques en matière d’exploitation et de coentreprise conclues avec des tiers. D’autres problèmes de divisibilité pourraient survenir lorsque différentes entreprises au sein d’une caisse ou certaines de ses filiales dépendent des mêmes infrastructures, ressources ou personnes, ce qui entraverait l’exploitation ou la vente de ces entreprises séparément (par exemple, systèmes informatiques, installations, plateformes bancaires, succursales en commun).

Approbations

Le plan de règlement de faillite d’une caisse doit faire état de toutes les approbations réglementaires et/ou judiciaires nécessaires pour mettre en œuvre un désinvestissement ou un transfert d’actif et de passif d’entreprises non réglementées par l’ARSF. Il peut s’agir des principales informations exigées, des conditions et des délais à respecter pour faciliter l’approbation. L’ARSF collaborera avec d’autres organismes de réglementation, notamment en établissant des protocoles d’entente (PE) dans le but de coordonner et de rationaliser les activités de planification, de coordination et de mise en œuvre du règlement.

Le plan de règlement de faillite d’une caisse doit aussi préciser toutes les approbations tierces des fournisseurs de services ou des coentrepreneurs si leur refus constitue un obstacle au règlement.

E. Sources de financement et risques financiers

La réduction de l’exposition du FRAD aux pertes est un autre résultat souhaité dans le règlement de faillite d’une caisse. Les sources de financement de la caisse et son exposition à des dettes latentes sont des vecteurs importants dont il faut tenir compte du fait qu’ils se répercuteront en fin de compte sur le FRAD. Par exemple, le plan de règlement de faillite d’une caisse doit décrire ce qui suit :

- Toute exposition intragroupe entre entités juridiques, notamment avec sa société mère, sous la forme d’accords de capital, de financement ou de liquidité;

- Toute clause de cautionnement réciproque, de garantie liée, de défaillance croisée et de compensation intragroupe et de produits croisés;

- Tout accord de transfert de risque et d’engagement;

- Tout engagement hors bilan;

- Tout dispositif de partage des pertes et des profits dans le cadre de coentreprises, d’alliances stratégiques ou d’accords de partenariat dont la caisse est une partie;

- Tout prêt hypothécaire vendu à des fins de titrisation en vertu duquel la caisse est tenue de racheter des éléments d’actif ou des biens assortis de dispositions de compensation;

- Toute exigence de nantissement d’actif, notamment les montants et types de titres donnés en garantie à l’égard de tout crédit utilisé ou inutilisé;

- Tout actif important qui est comptabilisé à une prime (ou à un escompte) par rapport à la valeur marchande.

F. Capacités de données

Paiement des déposants

Pour bien se préparer à un paiement ordonné des déposants en cas de règlement de faillite, la caisse doit disposer d’un ensemble de données sur les dépôts qui soit opportun, précis et complet, et qui contient tous les attributs nécessaires (nécessaire pour déterminer avec précision les dépôts assurés en vertu du FRAD). L’ensemble doit refléter, entre autres, les types de comptes (par exemple, compte individuel, compte conjoint, compte en fiducie avec informations sur les bénéficiaires, compte enregistré ou compte non enregistré). Le plan de règlement de faillite d’une caisse doit inclure un exemple d’un tel ensemble de données. De plus, le plan doit inclure une explication des capacités du système bancaire de la caisse, une autoévaluation de la qualité et de l’exhaustivité des données, tout rajustement manuel nécessaire pour déterminer les dépôts assurés, ainsi que l’état et la capacité du système à prendre en charge des activités importantes de paiement des dépôts.

Communications avec les sociétaires

La caisse doit disposer de renseignements fiables et exacts concernant ses sociétaires et les investissements en capital les concernant (parts sociales, parts de placement) pour s’assurer que les informations, les votes/réunions et les problèmes de capital sont communiqués avec précision et sans tarder. Le plan de règlement de faillite doit refléter les capacités de la caisse à mettre ces renseignements à disposition, notamment en incluant un exemple d’ensemble de données.

Contrôle préalable

Comme l’exécution d’une stratégie de règlement de faillite qui impliquerait une vente, un achat et une prise en charge ou une fusion est soumise à des contraintes temporelles, il est nécessaire de s’assurer que des données précises et opportunes, dont l’utilisation est possible dans le cadre d’un contrôle préalable, sont mises à la disposition des acheteurs potentiels. Le plan de règlement de faillite d’une caisse doit comprendre une description de ces données et des rapports internes ou des renseignements de gestion qui seraient facilement générés et fournis. Le plan doit aussi faire état des capacités de la caisse à produire les principales données sur l’état et les risques hors cycle.

G. Mesures visant à éliminer les obstacles

Les processus de planification et d’évaluation du règlement de faillite sont, par nature, itératifs et il faudra probablement les affiner et les ajuster au fil du temps, à mesure que l’expérience s’enrichit et que de nouveaux problèmes sont cernés. Les caisses sont invitées à souligner elles-mêmes les lacunes, et à expliciter les mesures à court et à long terme visant à combler ces lacunes et à optimiser le potentiel de règlement de faillite.

Fréquence de production des plans et considérations relatives à l’évaluation

Les grandes caisses doivent revoir et mettre à jour leur plan de règlement de faillite annuellement, et le faire approuver par leur conseil d’administration. Ledit plan doit être transmis à l’ARSF sur demande.

L’ARSF évaluera les plans de règlement de faillite et les processus connexes, et peut poser des questions et mettre en évidence des lacunes ou des préoccupations potentielles. Sur la base des renseignements compris dans le plan, l’ARSF mènera une évaluation du potentiel de règlement de faillite.

L’élaboration d’un plan de règlement de faillite efficace est un processus itératif qui nécessite des interactions entre la haute direction de la caisse et son conseil d’administration. La haute direction se doit d’améliorer le plan, de combler les lacunes et problèmes qu’elle a recensés, et de répondre aux préoccupations soulevées par l’ARSF. Le conseil d’administration de la caisse doit examiner et approuver toute mise à jour du plan. De plus, la caisse doit examiner et affiner le plan périodiquement pour s’assurer qu’il demeure pertinent, compte tenu de l’évolution des conditions au sein de la caisse et dans l’écosystème financier en général.

L’évaluation du potentiel de règlement de faillite par l’ARSF servira à déterminer si la caisse doit remédier aux lacunes dans une version ultérieure du plan à soumettre dans un délai déterminé ou s’il est possible d’apporter les améliorations et mises au point ultérieures dans le cadre du prochain examen prévu.

Si l’ARSF exige la soumission d’une nouvelle version avant le prochain dépôt prévu, il faut modifier le plan et y inclure des explications en réponse aux préoccupations de l’ARSF.

Date d’entrée en vigueur et examen futur

La date d’entrée en vigueur de la Ligne directrice est le 2 mai 2022. Toutefois, les caisses auxquelles cette ligne directrice s’applique bénéficieront d’une période de transition au cours de laquelle elles devront soumettre des plans de règlement de faillite crédibles à l’ARSF d’ici le :

- 31 mars 2025 : Caisses dont l’actif total est supérieur à 1 milliard de dollars

Pour donner aux caisses l’occasion de recevoir des commentaires sur leurs plans de règlement de faillite au cours de la période de transition, l’ARSF exigera que les caisses soumettent un plan provisoire faisant état des principaux éléments au plus tard le :

- 30 septembre 2023 : Caisses dont l’actif total est supérieur à 10 milliards de dollars

- 31 mars 2024 : Caisses dont l’actif total se situe entre 1 milliard et 10 milliards de dollars

Remarquez que les catégories de l’actif total qui figurent ci-dessus sont déterminées en se fondant sur l’actif total de la caisse déclaré dans les états financiers consolidés et vérifiés pour le premier exercice financier se terminant après le 30 avril 2022.

L’ARSF pourrait exiger des plans de règlement de faillite pour prendre les dispositions relatives à un versement de liquidités d’urgence au secteur des caisses. Bien que l’ARSF ait pris des dispositions permettant d’offrir une ligne de crédit de l’Office ontarien de financement en vue d’offrir des liquidités d’urgence à titre provisoire, l’ARSF se réserve le droit de modifier échéances ci-dessus après avoir publié un avis si elle juge qu’il faut adopter des échéances plus rapprochées afin de prendre des dispositions plus avantageuses en matière de liquidités d’urgence11.

L’ARSF tiendra également compte, dans le cadre de l’application de ses règlements, de la taille, du profil de risque et de la complexité des activités d’une caisse. La présente ligne directrice sera révisée le 2 mai 2027 au plus tard.

À propos de cette ligne directrice

Le présent document est conforme au Cadre de lignes directrices de l’ARSF. En tant que ligne directrice en matière d’interprétation, il établit la vision de l’ARSF concernant les exigences en conformité avec son mandat prévu par la loi (lois, règlements et règles) afin qu’un cas de non-conformité puisse mener à l’application de la loi ou à une mesure de supervision, conformément à son mandat législatif. La ligne directrice en matière d’approche décrit les principes, les processus et les pratiques internes de l’ARSF en matière de supervision et d’application du pouvoir discrétionnaire du directeur général.

Annexe – Pouvoir légal

Les articles suivants de la Loi constituent le fondement légal de la présente ligne directrice :

Normes de diligence – article 109

- Les administrateurs, les dirigeants et les membres d’un comité agissent avec le soin, la diligence et la compétence dont ferait preuve, dans des circonstances semblables, une personne d’une prudence raisonnable.

Renseignements exigés par le directeur général – article 198

- Le directeur général peut exiger que la caisse, une de ses filiales ou une autre personne lui fournisse les renseignements qu’il exige en vue d’exercer les pouvoirs et les fonctions que lui attribue la présente loi.

Renseignements exigés par l’Autorité – article 199

- L’Autorité peut exiger que la caisse, une de ses filiales ou une autre personne lui fournisse les renseignements qu’elle exige en vue d’exercer les pouvoirs et les fonctions que lui attribue la présente loi.

Pouvoirs de l’Autorité (aide financière) – article 228

- L’Autorité peut, pour la réalisation de ses objets en ce qui concerne les caisses, tels qu’ils sont énoncés à l’article 3 de la Loi de 2016 sur l’Autorité ontarienne de réglementation des services financiers :

- accorder, à sa discrétion, une aide financière en vue :

- soit d’aider une caisse placée sous administration à continuer ses activités,

- soit de favoriser la liquidation ordonnée des activités d’une caisse;

- accorder, à sa discrétion, une aide financière en vue :

- L’Autorité peut assortir de conditions l’aide financière qu’elle accorde en vertu de l’alinéa (1) a) et, sans préjudice de la forme que celle-ci peut prendre, elle peut l’accorder en prenant l’une ou l’autre des mesures suivantes :

- l’achat de valeurs mobilières de la caisse;

- l’octroi de prêts, avec ou sans sûreté, ou d’avances à la caisse ou la garantie de prêts ou d’avances consentis à celle-ci, ou le versement d’un dépôt à la caisse ou la garantie d’un dépôt qui y est fait;

- l’acceptation d’une sûreté pour des prêts ou des avances consentis à la caisse;

- la garantie du paiement des honoraires du liquidateur d’une caisse et des frais qu’il engage.

Supervision (Supervision par le directeur général) – article 230

- Le directeur général peut ordonner qu’une caisse soit placée sous sa supervision dans l’un ou l’autre des cas suivants :

- La caisse demande par écrit d’être placée sous supervision.

- La caisse contrevient à l’article 77.

- Le directeur général a des motifs raisonnables de croire que la caisse conduit ses affaires internes d’une manière dont on pourrait s’attendre à ce qu’elle nuise aux intérêts des sociétaires ou des déposants ou qui a tendance à augmenter le risque que des demandes de règlement soient présentées par des déposants à l’endroit de l’Autorité.

- La caisse ou un de ses dirigeants ou administrateurs omet de déposer, de présenter ou de remettre un rapport ou un document qui doit être déposé, présenté ou remis aux termes de la présente loi dans le délai fixé par celle-ci.

- La caisse ne s’est pas conformée à un ordre du directeur général.

Supervision (Interprétation) – article 230

- Pour l’application de la disposition 2 du paragraphe (1), une modification prévue à l’article 80 ne signifie pas que la caisse se conforme à l’article 77.

Administration (Administration par le directeur général) – article 233

- Le directeur général peut ordonner qu’une caisse soit placée sous son administration dans l’un ou l’autre des cas suivants :

- Le directeur général croit, en se fondant sur des motifs raisonnables, que la caisse conduit ses affaires internes d’une manière dont on pourrait s’attendre à ce qu’elle nuise aux intérêts des sociétaires, des déposants ou des actionnaires ou qui a tendance à augmenter le risque que des demandes de règlement soient présentées par les déposants à l’endroit du directeur général, mais que la supervision ne serait pas appropriée en l’occurrence.

- La caisse ne s’est pas conformée à un ordre que le directeur général a donné pendant que la caisse était sous sa supervision.

- Le directeur général est d’avis que l’actif de la caisse n’est pas suffisant pour protéger adéquatement ses déposants.

- La caisse n’a pas acquitté ses obligations à leur échéance ou, de l’avis du directeur général, ne sera pas en mesure de le faire.

- Après la tenue d’une assemblée générale et tout ajournement d’au plus deux semaines, les sociétaires de la caisse n’ont pas élu le nombre minimal d’administrateurs exigé aux termes de l’article 86.

- Le directeur général a donné un ordre en vertu de l’article 207.

Administration (Pouvoirs de l’administrateur) – article 234

- En sa qualité d’administrateur, le directeur général peut exercer les pouvoirs suivants :

- Poursuivre, gérer et mener les activités de la caisse.

- Préserver, entretenir et réaliser les biens de la caisse, les aliéner et en acquérir d’autres.

- Recevoir les bénéfices et les revenus de la caisse.

- Exercer les pouvoirs de la caisse et ceux de ses administrateurs, dirigeants et comités.

- Empêcher les administrateurs de la caisse et ses dirigeants, membres de comités, employés et mandataires d’accéder aux biens de la caisse et de participer à ses activités commerciales.

- Exiger que la caisse, selon le cas :

- fusionne, en exigeant qu’elle conclue une convention de fusion visée à l’article 251,

- se départisse de son actif et de son passif,

- soit liquidée.

Dissolution – article 237

- La caisse sans actif ni passif peut, si les sociétaires l’autorisent par résolution extraordinaire, demander au directeur général un ordre de dissolution.

- Le directeur général peut, s’il reçoit la demande visée au paragraphe (1) et qu’il est convaincu que la dissolution de la caisse est opportune, donner un ordre de dissolution.

- La caisse à l’égard de laquelle un ordre est donné en vertu du paragraphe (2) cesse d’exister le jour que l’ordre précise.

Liquidation volontaire – article 238

- Les sociétaires de la caisse peuvent, par voie de résolution extraordinaire adoptée lors d’une assemblée générale convoquée à cette fin, exiger sa liquidation volontaire.

Liquidation judiciaire – article 240

- La caisse peut être liquidée par ordonnance du tribunal dans l’un ou l’autre des cas suivants :

- les sociétaires ont autorisé, par résolution extraordinaire adoptée lors d’une assemblée générale convoquée à cette fin, la présentation d’une requête à cet effet au tribunal;

- la procédure de liquidation volontaire de la caisse est engagée et le tribunal estime qu’il est dans l’intérêt des contribuables et des créanciers que cette procédure se poursuive sous sa surveillance;

- il est prouvé à la satisfaction du tribunal que la caisse, bien qu’elle puisse être solvable, ne peut, en raison de son passif, poursuivre ses activités commerciales et que la liquidation est à conseiller;

- de l’avis du tribunal, il est juste et équitable pour des motifs autres que la faillite ou l’insolvabilité de la caisse que celle-ci soit liquidée.

Date d’entrée en vigueur : 2 mai 2022

1 La présente ligne directrice est publiée sous forme d’orientation combinée en matière d’interprétation et d’approche en vertu du cadre de lignes directrices de l’ARSF. Chaque section est clairement indiquée.

2 Les clauses suivantes de la Loi constituent le fondement législatif de cette ligne directrice : 109 (2), 198 (1), 199 (1), 228 (1)(a)(i)-(ii) et 228(2)(a)-(d), 230 et 231, 223 et 224, 237, 238 et 240. Consulter l’annexe pour obtenir de plus amples renseignements sur le pouvoir législatif pertinent sous-tendant la présente ligne directrice.

3 Tant le directeur général de l’ARSF que l’ARSF disposent d’un pouvoir réglementaire en vertu de la Loi. Toutefois, aux fins de la présente ligne directrice, c’est l’ARSF elle-même qui est visée, étant donné que le directeur général peut déléguer son pouvoir au personnel de l’ARSF, en vertu du paragraphe 10 (2.3) de la Loi de 2016 sur l’Autorité ontarienne de réglementation des services financiers.

4Le travail de surveillance est présent à tous les maillons de la chaîne, allant de la plus faible à la plus forte intensité de surveillance : examen de documents, réunion avec la haute direction et le conseil d’administration, contrôle hors des lieux, évaluation ou examen sur dossier hors des lieux, examen ciblé sur les lieux (portée limitée), examen complet hors des lieux.

5 Des renseignements supplémentaires sur les exigences en matière de planification de la reprise des activités sont disponibles dans la ligne directrice Planification de la reprise des activités (no CU0069INT).

6 Les pouvoirs accordés à l’ARSF sont explicités dans les clauses suivantes de la Loi : 228(1)(a)(i)-(ii) et 228(2)(a)-(d), 230 et 231, 223 et 224, 237, 238 et 240. Consulter l’annexe pour obtenir de plus amples renseignements sur le pouvoir législatif pertinent sous-tendant la présente ligne directrice.

7 La liquidation renvoie au processus d’aliénation des biens d’une caisse dans le but d’acquitter ses créances. La liquidation est explicitée dans les paragraphes 241 (5) et 241 (6) de la Loi.

8 La dissolution renvoie à l’extinction officielle d’une caisse. La dissolution n’est possible que lorsque la caisse n’a plus d’actif ou de passif (à la suite de la liquidation ou de la vente de tous ses éléments d’actif).

9 Les clauses suivantes de la Loi constituent le fondement législatif de la présente ligne directrice : 109(2), 198(1), 199(1), 228(1)(a)(i)-(ii) et 228(2)(a)-(d), 230 et 231, 223 et 224, 237, 238 et 240. Consulter l’annexe pour obtenir de plus amples renseignements sur le pouvoir législatif pertinent sous-tendant la présente ligne directrice.

10 Une « ruée sur la caisse » est un événement au cours duquel un grand nombre de déposants d’une caisse retirent la totalité de leur argent dans un court laps de temps par crainte d’insolvabilité de l’institution.

11 Les plans de règlement de faillite des caisses de l’Ontario peuvent être exigés dans le secteur des caisses afin d’accéder à des facilités d’octroi d’aide d’urgence de la Banque du Canada.